楽太郎です。

先日8日の衆議院選挙にて、自民・維新が合わせて3分の2以上の議席を獲得しました。

これを受けて、本日9日の日経平均株価は56000円台に上昇し、対して円安は対ドル157円後半まで進みました。

本記事のタイトル「日本復活」には、本音としては程遠い状況かもしれません。

日本の今の不況は「輸入インフレ」によってもたらされていると言っても過言ではなく、我が国は外国からの輸入品を加工したりサービスに利用するため、輸入物価が高くなる「円安」がそもそもの原因です。

その「インフレ不況」を何とかするために、消費税を「食品のみ」を対象として減税する方針で今回の衆院選は動いた訳ですが、まず「円安政策」を財務省・日銀にやめさせれば「円高」となり、輸入物価のインフレ圧力はじきに収まるでしょう。

つまり「円安政策は当面やめないけど、国民が食うに困るのは何とかしたい」という思惑が「自民・維新大勝利」として形になっただけであり、これは日本人にとって必ずしも喜ばしいとは言えないかもしれません。

いや、冒頭から暗い話になってしまいましたが、本記事は最終的にはスッキリ明るい気持ちで帰って頂けるように書くつもりなので、しばらくお付き合い下さい。

後ほど「円キャリー取引」の仕組みを詳しく解説するので軽い説明に止めますが、日本株が「株高」になるということは、外国人投資家が日本の輸出系企業の株式を購入する際、「円」を借りて株式を取得するので、円が同時に売られ「円安」となります。

しかし海外の投資家が購入したい輸出系企業の株式というのは、そもそも「円安」に最適化した収益構造を持っている企業だからこそ、日本の勤労者一般がインフレ不況に喘いでいても高収益を維持できているのです。

日本企業の内部留保は過去最大のレベルに達し、その割に労働分配率は低下、実質賃金が上がらないからこそ物価高に対応できない国民が増えています。

ゆえに「一般国民・勤労者の出血」を伴う日本株の好調であり、この株価が一般勤労者の待遇に反映されないのが問題なのです。

マスコミの言う「高市トレード」とは、株式会社としての利益率は向上するけれども、国民全体に痛みを伴わせる構造と言えます。

私は今回の衆院選に関して、保守派の人々が喜ぶほどの好印象は抱いていません。

なぜなら、「円キャリー取引」という歪な経済構造を支持するのが、これまで「自民党」の利権政治を固定化してきた産業団体だと私は見ているからです。

その証拠に、高市内閣の政治基盤が盤石になればなるほど、円安傾向は加速し日経平均は上昇し続けます。

マスコミが提唱する「高市トレード」とは、「円キャリートレード」そのものと言っても過言ではないでしょう。

自民党の政治基盤がより強固になるということは、野党の発言力が弱まることです。

今さら野党に期待するのも野暮ですが、いよいよ「一党独裁」の向きが強まると、自民党に根強い「癒着・利権構造」がますます深刻化する可能性があります。

まあ、ほぼ事実上「スパイ防止」をされると困る与野党議員がいることが明白な以上、海外勢力の締め出しが政界の健全化に繋がる可能性はあるのですが、自民一強の政界は逆に「国体」としての不健全化に繋がるのではないかと危惧してしまいます。

ただ総理の高市さんも財務大臣の片山さんも「毒を食らう覚悟」でここまで登ってこられた方々と思うので、既存体制に「一泡吹かせる」算段を今だに諦めておられないのではないかと、個人的に感じたりはします。

もし高市総理には「腹案」があって、党内の利権や癒着もパージするおつもりなら、私も安心して自民党を応援できると思います。

今回の本題に移りますが、政治に不安要素はあれど「日本復活」は避けられないという話をしたいと思います。

結論に辿り着くには、「円キャリー取引」の仕組みからご説明しなければなりません。

「日本復活」のキーワードとなるのが「円キャリーの巻き戻し」にあるからです。

まず、簡単な説明から入ります。

例えば、アメリカの投資家が日本企業の株を買いたい時、為替レートが「1ドル=100円」だったとします。

「円キャリー取引」をしない通常の取引、つまり為替を利用してドルを円に換金し、その「円」で株を購入したとしましょう。

投資家が「1万ドル」の元手を使って円レート「100円」で株式を購入すれば、取得した株式は100万円分の価値となります。

ある時「円安」が進んで、円レートが「120円」となれば、株を売った時に日本円で「120万円分」の株価でも、ドルにすれば「1万ドル」にしかなりません。

これでは、投資家はドルに対して「円安」になるほど、株を売った時の利益が為替の差額で帳消しになってしまいます。

ただ「円キャリー取引」とは、「円」はあくまで「借りる」という形を取るので、為替を使って貨幣を交換するのとは違うトレードが可能になります。

このトレードをする際、ドル建てとすれば先に「ドル」を購入し、「円」を借りて「売る」というステップを挟みます。

アメリカの投資家が「1万ドル」を元手に「100万円分の円」を借りて株式を取得しても同じ形となりますが、後に対ドルで「120円」に円安が進んでも、投資家が借りたのは「100万円分の円」ですから、円安時に株式を売りついでに金利分を支払っても、円安に振れた分のドルに損失は生じません。

これは「円高」に振れても同様で、逆に対ドル「80円」になった時に「100万円分の円」を売れば「1ドル=20円分の利益」が出るので、投資家としては儲けが大きくなります。

このように、海外の投資家からすると「円キャリー取引」は損失は出にくく、利益は出やすいという性質があります。

投資家が「輸出系企業」の株価上昇を喜ぶのは、例えばトヨタやホンダなど日本のトップ企業に安心して投資ができる上に、「円安」が進むとこうした企業もより業績を上げやすくなるからです。

ただ、海外の投資家にとって本当に得するのは「円高」に振れた時というのも面白いもので、「円安」は確かに損失は出にくいのですが、日本株を運用する投資家としては「円高」になった方が望ましいでしょう。

逆にドル建てで円キャリーを行い、米国株などを購入した場合は、「円高」は逆に「ドル安」となるので、米国株式の相対価値は目減りします。

円キャリーで海外投資をする投資家にとっては「円安」の方が望ましく、米国のヘッジファンドや投資銀行は、超低金利の「円」をレバレッジで膨らませる「錬金術」で莫大な利益を出してきました。

ゆえに崩壊寸前の米国及び、米国を買い支えたい日銀のような人々は、日本が円安に振れることを意図的に操作してきたのでしょう。

現状を見回して、プロ・アマ問わず世界中の投資家が「日本買い」のタイミングを見計らっているのではないかと思います。

日経平均の株価上昇は、日本株に対する需要が旺盛だからこそ高値圏を維持しています。

海外の投資家にとっては「円高」に振れると利益が膨らむので、むしろ「円安」の時に購入して「円高」を見計らって株を売れば、その差額で莫大な利益を上げられるはずです。

実は日本人が「円キャリー取引」を自国で行なっても、自国通貨の相対価格が変動するだけのため「円高」に振れたところで全く影響はありません。

ただ日本円から見て日本株が「割高」だと買いにくいので、日本人投資家が日本株を購入する際は、「割高感=バブル相場」でないタイミングを狙うはずです。

どうも日本人投資家たちは、世界的な「 AIバブル」が落ち着く頃を見計らって「日本株」を本格的に購入するつもりなのではないか、と見受けられる節があります。

というのも、「高市トレード」が加速してもうじき「1ドル=160円」に到達しそうな気配がありますが、2024年8月5日頃に起きた「米国株全面安」の発端となったのは、日銀が同年7月に行った「二度の利上げ」と「円買い介入」です。

これと同じような構図が2026年現在、再現されつつあります。

マスコミでも「そろそろ円買い介入に入るのでは」という観測が強まっています。

過去の「円買い介入の歴史」を紐解けば、さすがの日銀でも「160円」はデッドラインらしく、前回2024年の介入は「161円」の時に起こりました。

当時の日経平均は「4万2224円」でしたが、8月米国株大暴落時に円は「142円」まで高値に巻き戻り、対して株価は「3万1458円」まで下がりました。

この日銀の円買い介入からほぼ3週間後、8月5日頃の「米国株・国債大暴落」に繋がるのですが、当時のSNSで「 AIバブル崩壊か」と騒がれたのを覚えています。

ただ、そこから始まった「円キャリー取引の巻き戻し」は外国人投資家によって逆に巻き戻されて、最近の状況としては2024年夏前の環境に近くなっていたと言えます。

ここで、そろそろ本格的に日銀が重い腰を上げそうだという状況になり、後ほど解説しますが米国株式市場も何やら怪しい雰囲気になってきています。

私はどうも「 AIバブル崩壊」をすでに見越した水面下の動きが金融と投資家の間には広がっていて、その裏で「日本買い」の趨勢が巻き起こっている気がしてなりません。

投資家が「円キャリー取引」で日本株を運用する際、一度「円」を借りる時に「売る」という工程を経るのですが、これは借りた「円」が流通する分だけ総量が増えるので、需要と供給の関係で円安に振れるわけです。

逆に投資家が日本株を「売却」する際には、円は「借りていた」だけなので、必ず返さなくてはなりません。

円を「返す」時、現象としては「円を買い戻す動き」となるのですが、そうすると市場に出回る「円」が少なくなり相対価値が上がるので、円高に振れます。

つまり、外国人投資家が何らかの理由で「日本株」を売らなければならない時、例えば日銀が為替介入して株価が下がりそうな時などは、投資家としては株の売り時です。

その時、株式を売却して買い戻した円から元手分と金利を返すので、円が「買われた」と同様の効果をもたらし、円高に転じます。

逆に外国の株式が「売り」に転じた時も同様で、とりあえず借りたものは返さないといけないので、当然「売った」分だけ円は「買い戻し」されます。

要するに「円キャリー取引」とは、日本の経済や外国の情勢がどうとか言うより、外国通貨建てで「円」を借りているという事実は変わらない以上、最終的に円は「元」の状態に戻されるということです。

「借りた」時には擬似的に「円売り」のような効果をもたらすので、逆に「円キャリーの巻き戻し」、すなわち取引をリセットする時には必ず「逆の手順」を踏まなくてはなりません。

簡単に言えば「円キャリー取引」の規模だけ「円」が買われる(のと同じ効果をもつ)ことになります。

だから、日本株の取引だけを見ても、「円キャリー取引の巻き戻し=円高」は100%避けられない仕組みであり、おそらく近年アメリカが浴びせてきた「日本売り」は、この円キャリーの持続性の強化と巻き戻しの阻止が目的なのでしょうが、日本企業は強かにも円キャリーの仕組みを利用して日経平均をここまで跳ね上げたため、後は当然の如く「元の鞘に収まる」のを待てば良いだけです。

そう考えると、一概に「円キャリー」を「売国政策」と一概に決めつけるのも良くなかったかもしれません。

むしろ日本の影のレジェンドが「肉を斬らせて骨を断つ」という効果を狙って円キャリーをここまで肥大化させたのだとしたら、後の一手がトドメとなるのですから「お見事」としか言いようがありません。

ただ、この仕組みの裏で食品価格高騰に悩む一般家庭や、日本の勤労者が30年以上も辛苦を味わってきたのだと思うと、素直に喜べないのは言うまでもありません。

ましてや、官僚や政治家にここまでの長期予測を立てられる「キレ者」は存在しないでしょうし、あまり日本のトップを買い被るべきではないかもしれません。

現在、日本国債もかなり安値となり、対して長期債の金利は高騰しています。

財政破綻間近の米国政府は、海外投資を呼び込むために金利を高止まりせざるを得ないくらい、「高金利」というのは国債購入希望者にとっては魅力的なのです。

日本の国債を買う時には、為替を通じて一旦「円」に変える必要があり、一時的に円が「買われる」ことになるため、やはり国債に買いが入る際には「円高」傾向になりやすいと言えます。

従って「株式」を見ても「国債」を見ても、円高に振れるのは「宿命」と言っても良く、一般国民があと一年ほど「最低」と思う暮らしをせざるを得ない可能性はありますが、その後は自然と好循環の経済となっていくはずです。

ただ条件があって、「日本復活」には「米中沈没」も避けられないということです。

その余波を受けて、手痛い転げ方をする国内企業もあるでしょうし、一概に日本だけが安泰とは言い切れない部分もあります。

ここからは「第二部」として、「 AIバブル崩壊」についての最新情報と合わせて解説していきたいと思います。

さて、先日の記事ではBloombergなど米マスメディアの情報を分析しながら「 AIバブルは既に崩壊局面に入っているのではないか」とお伝えしました。

その続報としては何ですが、追加の記事がBloombergから出ています。

どうも未上場企業の生成 AI開発企業、アンスロピックが発表した法務関連 AI「クロード・コワーク」の衝撃で、先週1週間で時価総額が6110億ドル(約96兆円)吹き飛んだということです。

私の「 AIバブル崩壊」という記事では、多方面の情報を合わせて考えても、これは「投資会社」に都合の良い言説であり、実際に水面下で起きている「NVIDIA循環取引疑惑」に対する忌避反応のカムフラージュなのではないか、と考察しました。

ここで「SaaSポカリプス」という、日本人がどう発音したら良いかわからない用語まで誕生し、要は「 AIは出てきた瞬間に既存のソフトウェアを代替することが決定するから、そもそもソフトウェア関連投資はやる価値がないよね」という、滅茶苦茶な言説が投資業界に蔓延しているそうです。

これは、どう見ても「AIブーム」擁護に向けた、苦し紛れの「詭弁」としか思えません。

確かに、クロードAIが法務関連処理を「完璧」にこなすと仮定して、法務に使用するアプリの開発会社や法務事業を手掛けるオフィスの株価が影響を受けるのはわかります。

しかし現時点でクロードAIの素晴らしい成果で法務処理が極度に簡略化された「結果」が法務業界全体にもたらされた訳ではなく、先々週に公開されただけに過ぎません。

しかも同系統の生成 AIを開発するハイテク大手がApple以外軒並み被弾し、おまけに生成AIの駆動に欠かせないGPUを製造するNVIDIAまで株価下落の憂き目に遭うのは、どう考えても不自然です。

もう少し論拠を探るためにBloombergの記事を漁ってみることにしました。

「なぜソフトウエア株は急落したのか」という記事の中に、興味深いことが書いてありました。

「アンソロピックは米OpenAIの対抗馬とされる有力AI企業だ。主力のAIチャットボット「Claude(クロード)」を擁し、安全性と責任ある開発を掲げて評価を確立した。

(中略)

…中でも法務向けツールは、契約書のレビューやコンプライアンス管理などを自動化し、弁護士の事務負担を劇的に軽減するものだ。類似サービスは既に存在しており、アンソロピックのツールがなぜ懸念材料として際立ったのかは定かではないが、AIが今後も進化を続ければ、どのようなリスクがあるのかを示す「象徴」となった。あらゆる産業がAI中心のテクノロジーに駆逐される危険性を示唆している。」

いや、ちょっと待てよと。

アンスロピックの開発した生成 AIと類似のアプリは既にあるが、なぜ「クロード・コワーク」だけが投資業界に衝撃をもたらしたのかは不明というのは驚きです。

だとしたら「SaaSポカリプス」の根拠は一体何なのか、そもそも「ソフトウェアがAIに代替される」という現象は、「AI」という技術がこの世に生まれた瞬間から「リスク」として考慮に入っているべきであり、それが「 ChatGPT」がリリースされて3年を経過して今さら騒ぎ始めるのはどうなのでしょう。

しかも同記事を読み進めると、以下の文章がありました。

「フューチュラム・グループのダニエル・ニューマン最高経営責任者(CEO)は「新しいソフトやツールが毎週、いや毎日のように市場に投入されている。AIの影響を受ける可能性のある企業の範囲は、日々拡大していくだろう」と述べた。」

この「フューチュラム・グループ」という企業がどういう業種か調べたところ「市場調査会社・マーケティング・アドバイス」が専門の非上場企業であり、サイトに飛ぶと「 AI開発」事業を主に促進している企業であることがわかりました。

やはり、Bloombergが引用する「AIに詳しい関係者」というのは、AI事業のコンサルタントや投資会社のスタッフであることが殆どのようです。

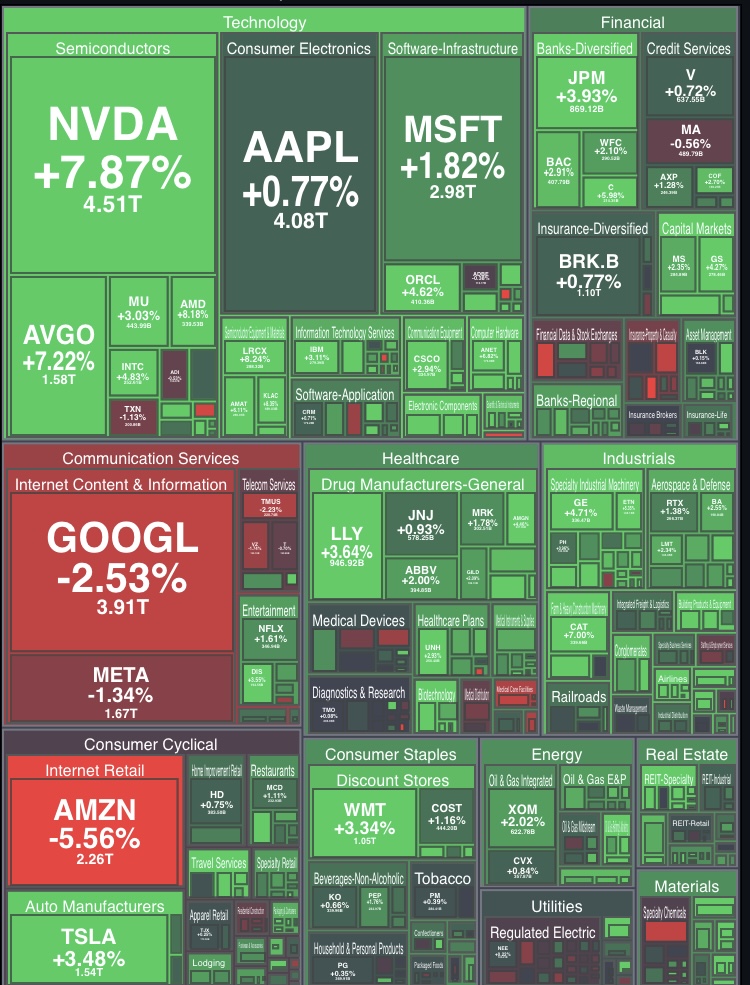

9日現在(米国6日時点)の状況を調べるため、例によって「 Chart Exchange」に飛んでみました。

そうすると、案の定「株価の反発」が起きており、 S&P500は6932ドルの大天井を突きました。

ここで「NVIDIA」が株価を大幅に回復しているのはわかるのですが、何故か「Google」と「Amazon」が大きく下げています。

以下が「月レート」で見た株価比較ですが、「Microsoft」はともかく何故か「Amazon」の下げ幅も相当キツい状況であるのがわかります。

これはどういうことなのか色々調べてみたところ、「Wolf Street」という投資系ブロガーの記事にヒントがありました。

この記事によれば、今週ハイテク5社は今年度中のAI設備投資額を「7000億ドル」に増資する計画で、私の手元の資料では当初「4220億ドル」でした。

この「7000億ドル」がどこから拠出されるのかという点で、筆者のウルフ・リッカー氏は以下の5つを挙げています。

- 自社株買いの抑制

- 株式発行

- 債務発行

- 現金準備(FCF)

- 営業キャッシュフロー

ここまで「ノド」に出かかっているのに、この記事もといブログでは「マグニフィセント7」に絡む「循環取引」に言及する記事はありません。

というのも、リッカーさんは(表向きは)「AI革命」が起こると提唱しておられる論陣の一人であり、循環取引に関する噂は「噂程度」という認識なのかもしれません。

この記事で興味深いのは、マグニフィセント7がこれまで「自社株買い」を意図的に抑制することで自社資本を「AI設備投資」に注いで来たこと、債務を増やし現金準備とする一方、その原資に加え投資家の配当に回すべき資金も設備投資に充てているとのことです。

もしかしたら、「営業キャッシュフローに比べてフリーキャッシュフロー(現金準備)が伸びていないのは、営業キャッシュフローの大部分が帳簿上の架空収益であり、循環取引に回されているからだ」という「噂」に対する反論かもしれません。

そうは言っても、債権を発行して投資家の配当までも削って、莫大な投資をかけてAIを開発・調教するコストや、「データセンター」の建設費用や維持管理費など、現在1社100億ドルにも満たない生成AIの収益性を減価償却含め、将来的にどう解消していくかの筋立った説明ができるのでしょうか。

どうも「中国にAI競争で負けたら国家安全保障上の脅威となる」と本気で思い込んで、収益性に対する意識がおざなりになっている可能性もないとは言い切れません。

データセンターに配備するGPUの世代交代をAIのバージョンアップに合わせ2年ごとに更新することを理想と考えても、AIの調教コストもバージョンごとに飛躍的に積み上がるので、事業としての継続性を鑑みると、どう考えても「シンギュラリティ」が起きない限りは、現在の生成AIの普及速度を塗り替えるのは不可能な気がします。

しかもデータセンターの着工開始時期は3年ないし4年遅れの案件が殆どで、昨年には約30件に及ぶキャンセルが発生し、年々着工計画の頓挫が増加しています。

施工遅延状態のデータセンターが稼働開始してからの設備投資(GPU)の償却、設備の維持管理費の支払いを含めて、これらを2年以内に行う計画が果たして具体的に立てられているのでしょうか。

ちなみに、OpenAIのChatGPTリリース以降の累積赤字は1000億ドルだそうです。

チャート分析に戻りますが、「NVIDIA」株の反発がマスコミの読み通り「クロード・ショック」に伴うGPU推しだとしても、これまで意図的に「自社株買い」をしてきたマグニフィセント7であれば、株価の下落基調に「買い戻し」の手段を取るのは十分に考えうるのではないでしょうか。

上昇傾向にあるハイテク大手と、下落基調にあるハイテク大手の「落差」も、投資家判断以上に「自社株買い」のスタンスの違いとしたら説明がつきそうな気がします。

この数日の動きを以て「ハイテク株売りが加速している」とはまだ結論づけられないのですが、おそらく前情報なしで株式チャートを見ていたら「こんなこともあるだろうな」程度に思ったかもしれません。

しかしBloomberg始め米マスメディア、投資会社の言説の狼狽ぶりを見てしまうと「いよいよ」という印象に実感が籠ってきます。

どうも今の世界情勢は、こうした情報戦の水面下で相当な動きがあるような気がします。

その中心にあるのは「米国株が最高値の時に売り抜きたい」という野心と、「日本が円高転換する直前に最安値で買おう」という投資家の策略かもしれません。

だとしたら、もはや「米国経済」は金融業界からも見放され、肝心のハイテク大手からも諦めのムードが出ているとしたら、異様に腑に落ちてしまう部分があります。

逆にウォーレン・バフェットが米国ハイテク株を手放して日本商社の株式を「円建て」で購入しているのも、日本が見直され始めている兆候と言えます。

長い目で見ると日本が「円高」になるのは仕組み上避けられず、一度でもドルが崩壊局面に入れば、米国経済が完膚なきまでに沈むのも、道筋としてはっきり見えてきました。

そろそろ「日本はオワコン」と言っていられる時代ではないのかな、という印象です。

こうして見ると、暗く長いトンネルほど永遠に続くように思えて、「明けない夜はないなんて嘘だ」と思う夜を何度も潜り抜けてみたら、本当にいつか夜は明けるものです。

そう思うと、しみじみ感慨深くなってしまうのは私だけでしょうか。